La loi Pinel a longtemps incarné une référence majeure pour investir dans l’immobilier locatif neuf en France, offrant aux particuliers des réductions d’impôt substantielles en échange d’un engagement de location. En 2025, ce dispositif emblématique cesse d’être accessible, marquant un changement important pour les investisseurs. Cette évolution ouvre la voie à de nouvelles stratégies, adaptées aux réalités fiscales et immobilières actuelles. Entre fin du Pinel et alternatives comme la location meublée, comment optimiser son placement en immobilier neuf tout en bénéficiant d’avantages fiscaux ? Ce dossier complet détaille les raisons de la fin de la loi Pinel, les mesures qui lui succèdent, ainsi que les meilleures options pour réussir son investissement locatif en 2025.

Pourquoi la loi Pinel prend fin en 2025 et quelles conséquences pour l’investissement locatif

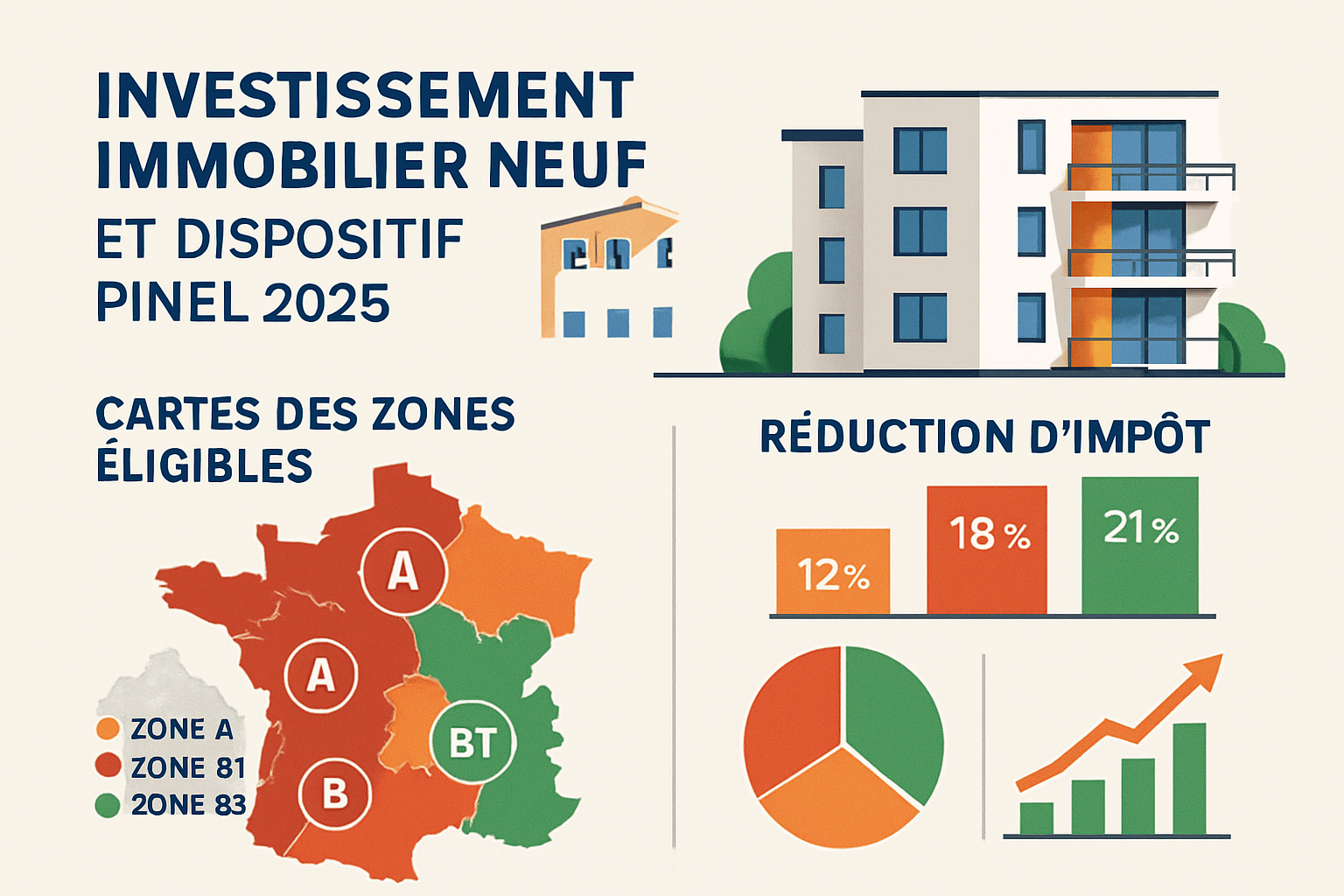

Le dispositif Pinel, lancé pour encourager l’investissement dans le logement neuf, a permis de dynamiser la construction tout en offrant aux investisseurs une réduction d’impôt attractive liée à la mise en location de leurs biens. Cette loi Pinel reposait sur un système de réduction d’impôt proportionnelle à la durée de location : 12% pour 6 ans, 18% pour 9 ans, ou 21% pour 12 ans d’engagement locatif. En contrepartie, les plafonds de loyers et de ressources des locataires étaient encadrés, avec la localisation ciblée en zones dites « tendues » où la demande dépasse largement l’offre.

Cependant, plusieurs raisons expliquent la cessation du dispositif à compter du 1er janvier 2025. D’un point de vue fiscal, la charge pour les finances publiques s’est révélée significative. Le ministère de l’Économie a souligné que l’efficacité du dispositif, au regard des résultats obtenus, n’était pas optimale. Bruno Le Maire, ancien ministre des Finances, avait indiqué que le Pinel n’avait pas toujours démontré son efficacité et qu’un réajustement des dispositifs était nécessaire. Aussi, la fin du Pinel traduit une évolution de la politique publique, orientée vers une meilleure ciblage des aides, en adéquation avec la réalité actuelle du marché immobilier.

Cette transition oblige les investisseurs à revoir leur stratégie pour continuer à profiter d’avantages fiscaux liés à l’immobilier locatif. La rupture avec le Pinel crée un vide fiscal encourageant à explorer de nouvelles solutions plus adaptées à la diversité des profils d’investisseurs et des zones géographiques. Cette dernière mesure clôture une période de plus de dix ans durant laquelle le dispositif Pinel a structuré en profondeur le marché du logement neuf en France.

- Durée du dispositif : Plus d’une décennie au service de l’immobilier locatif neuf

- Réduction d’impôt : Jusqu’à 21% sur le prix d’achat sur 12 ans

- Plafonds de loyers et ressources : Des règles strictes pour garantir l’accessibilité locative

- Zones concernées : Priorité aux zones A, Abis, et B1 notamment (zones tendues)

- Limites : Coûts fiscaux élevés, efficacité remise en question

| Critères | Dispositif Pinel | Situation 2025 |

|---|---|---|

| Durée minimale de location | 6, 9 ou 12 ans | Disparition du dispositif, plus de nouvelles souscriptions |

| Réduction d’impôt | 12% (6 ans), 18% (9 ans), 21% (12 ans) | Antérieurement disponible, non applicable aux nouveaux investissements |

| Zones éligibles | Zones A, Abis, B1 principalement | Les programmes existants toujours éligibles, mais plus de nouveaux accrédités |

| Plafonds de loyers | Fixés selon zone et surface | Les loyers réglementés persistent pour anciens engagements |

Les alternatives et dispositifs fiscaux pour investir dans l’immobilier locatif neuf en 2025

Si la loi Pinel cessera d’être accessible dès cette année, plusieurs options existent pour poursuivre un investissement avec un avantage fiscal. Le gouvernement ne propose pas de substitution directe au dispositif Pinel mais encourage d’autres formes d’investissement locatif, notamment dans le neuf meublé, qui font bénéficier d’un cadre fiscal attractif plus flexible.

Parmi ces alternatives, la location meublée non professionnelle, dite LMNP, s’impose comme un choix privilégié. En effet, ce régime permet de déduire de nombreux frais et amortissements, optimisant ainsi la fiscalité sur les revenus locatifs, tout en offrant une gestion locative plus souple et ciblant une clientèle variée (étudiants, actifs en mobilité, jeunes travailleurs).

D’autres dispositifs comme le Malraux, Loc’Avantages, ou encore l’investissement dans des résidences de services (étudiantes, seniors, tourisme) permettent également une défiscalisation intéressante et une diversification de l’offre immobilière accessible. Chacun de ces dispositifs répond à des profils d’investisseurs spécifiques et à des objectifs de rentabilité et de durée variés.

- LMNP : Amortissement du bien et du mobilier, fiscalité favorable

- Malraux : Réduction d’impôt sur les travaux de rénovation dans les zones protégées

- Loc’Avantages : Crédit d’impôt selon localisation et niveau de loyers

- Résidences services : Gestion déléguée et rendement accru

- Denormandie : Applicable dans l’ancien avec rénovation pour défiscaliser

| Dispositif | Type de bien | Bénéfices fiscaux | Durée d’engagement | Zone d’application |

|---|---|---|---|---|

| LMNP | Neuf meublé | Amortissement, déduction des charges | Flexibilité, pas d’engagement obligatoire | France entière |

| Malraux | Ancien à rénover | Réduction d’impôt jusqu’à 30% des travaux | Engagement locatif variable | ZPPAUP, sites patrimoniaux |

| Loc’Avantages | Neuf ou ancien | Crédit d’impôt entre 15% et 65% | Loyer plafonné sur 6 à 9 ans | Zones éligibles selon critères sociaux |

| Résidences services | Neuf meublé | Récupération TVA, amortissements | Durée contractuelle de bail | France entière |

Ces dispositifs permettent de conserver un levier fiscal important, tout en offrant une variété de solutions adaptées aux multiples profils d’investisseurs.

Le statut LMNP : la nouvelle référence pour investir dans le neuf meublé

Depuis la fin du dispositif Pinel, l’investissement en location meublée non professionnelle (LMNP) a pris une place essentielle dans la stratégie des investisseurs. Ce statut fiscal spécifique combine des avantages fiscaux notables, une flexibilité de gestion et un marché locatif en forte demande. Il s’adresse aux particuliers souhaitant investir dans l’immobilier avec un rendement optimisé et une fiscalité adaptée.

Le LMNP permet notamment de bénéficier d’un abattement fiscal d’au moins 50% sur les revenus locatifs via le régime micro-BIC ou d’amortir le prix d’achat du bien ainsi que celui du mobilier sous le régime réel. Ce système d’amortissement se traduit par une baisse sensible de la base imposable, générant un effet de levier fiscal très intéressant sur plusieurs années.

Outre l’aspect fiscal, la gestion est plus simplifiée, d’autant que les investisseurs peuvent déléguer la gestion à des structures spécialisées qui s’occupent de la location, des services et de la maintenance du logement. Ce point est un atout majeur comparé aux contraintes liées à la location nue et à la rigidité des dispositifs précédents.

- Amortissement : Déduction comptable sur bien et mobilier

- Flexibilité : Pas d’engagement de durée minimale obligatoire

- Fiscalité : Imposition sous micro-BIC ou régime réel

- Gestion : Possibilité de déléguer la gestion locative

- Marché locatif : Forte demande dans les résidences étudiantes, séniors et tourisme

| Aspect | LMNP | Dispositif Pinel (historique) |

|---|---|---|

| Durée d’engagement | Pas d’obligation fixe | 6, 9 ou 12 ans |

| Réduction d’impôt | Amortissement et déduction des charges | 12% à 21% selon durée engagée |

| Cible locataire | Locataires recherchant un logement meublé | Location nue à des plafonds |

| Gestion | Souple, souvent déléguée | Gestion classique |

Pour plus d’informations sur ce dispositif, il est possible de consulter des sources spécialisées telles que Wineuroptp dédié à l’optimisation fiscale via la loi Pinel et ses alternatives.

Les conditions, zones et plafonds essentiels à maîtriser pour investir avec succès

Que ce soit pour profiter des derniers avantages de la loi Pinel avant sa fin ou pour adopter un nouveau dispositif, il est crucial de bien comprendre les conditions à respecter. En premier lieu, la localisation du bien reste un élément central. La loi Pinel, jusqu’à son interruption, ne s’appliquait qu’en zones A, Abis, et B1, répondant à la forte demande locative. Pour d’autres dispositifs tels que le LMNP, la portée géographique est plus large, bien que les zones tendues restent privilégiées pour assurer une bonne rentabilité.

Les plafonds de loyers et de ressources des locataires sont également des paramètres importants dans la définition fiscale du dispositif Pinel et, dans une moindre mesure, dans d’autres solutions. Respecter ces seuils garantit le maintien des avantages fiscaux. En LMNP, la gestion des revenus locatifs doit s’inscrire dans des limites de recettes précises : soit moins de 23 000 € annuels ou que ces revenus restent inférieurs aux autres sources du foyer, pour bénéficier du régime non-professionnel.

Enfin, dans tous les cas, la durée du bail et l’usage du bien (occupation principale du locataire, conditions de meublé ou nu) doivent être contrôlés avec rigueur pour valider la réduction d’impôt ou l’avantage fiscal lié à l’investissement.

- Zonage : Zones tendues A, Abis, B1 prioritaires pour le dispositif Pinel

- Durée d’engagement : 6, 9, 12 ans pour Pinel, flexible en LMNP

- Plafonds de loyers : Fixés selon zone, modulés selon surface

- Plafonds de ressources locataires : Critères stricts en Pinel, souplesse en LMNP

- Conditions de logement : Neuf, location nue pour Pinel, location meublée pour LMNP

| Critère | Dispositif Pinel | LMNP |

|---|---|---|

| Zone d’éligibilité | Zones A, Abis, B1 | Pas de restriction géographique stricte |

| Durée locative minimum | 6, 9 ou 12 ans | Pas d’obligation |

| Plafond de loyer (€/m²) | Variable selon zone et surface | Libre |

| Conditions de location | Location vide à tarif plafonné | Location meublée |

| Plafond ressources locataire | Oui, selon composition ménage | Pas de plafond légal |

Conseils pratiques pour maximiser la rentabilité et l’optimisation fiscale en immobilier neuf

Avec la disparition du dispositif Pinel, les investisseurs doivent s’adapter pour continuer à tirer parti d’une fiscalité avantageuse tout en maximisant la rentabilité locative. Plusieurs leviers peuvent être activés pour atteindre cet objectif. La diversification des supports immobiliers, notamment vers le neuf meublé en LMNP ou les résidences services, offre une meilleure sécurité face aux fluctuations du marché et la vacance locative.

La maîtrise des frais est également essentielle. Il est possible de déduire plusieurs charges telles que les intérêts d’emprunts, les frais de notaire, les charges de copropriété ou encore certains travaux d’entretien. En LMNP, l’amortissement du bien permet de réduire de manière significative le revenu imposable.

Enfin, l’accompagnement par des experts spécialisés dans la gestion de patrimoine et le conseil fiscal s’avère une démarche indispensable. Une analyse approfondie des conditions de marché, de la situation personnelle de l’investisseur, et des nouvelles réglementations s’impose pour choisir la meilleure stratégie d’investissement locatif.

- Diversification : Investir dans différents types de biens pour sécuriser

- Gestion optimisée : Déléguer la gestion locative à des professionnels

- Déduction des charges : Intérêts, travaux, frais de gestion

- Amortissement LMNP : Stratégie fiscale à long terme

- Expertise : Recourir à un conseil spécialisé pour optimiser son projet

| Actions pour optimiser la fiscalité | Bénéfices attendus |

|---|---|

| Délégation de gestion locative | Gain de temps et meilleure performance |

| Choix du régime fiscal (micro-BIC ou réel) | Adaptation à la situation fiscale personnelle |

| Optimisation des charges déductibles | Réduction du revenu imposable et augmentation du cash flow |

| Sélection de zones dynamiques | Réduction des risques de vacance locative |

| Investissement dans résidences spécialisées | Rendements supérieurs avec gestion déléguée |

Découvrir davantage sur le sujet et accompagner votre projet, c’est possible grâce à des experts passionnés du secteur. Pour en savoir plus, rendez-vous sur Wineuroptp, plateforme dédiée à la démocratisation de l’investissement immobilier et à l’optimisation fiscale.